Laikotarpiu nuo sausio 22 dienos, kai buvo patvirtintas užkrečiamumas koronavirusu, iki balandžio 21 dienos, kai pasibaigė birželio mėnesio sutartys, naftos kaina už barelį krito net 85 proc. Tai didžiausias nuosmukis įvairių krizių istorijoje per pastaruosius 70 metų. Istorija perspėja, kad krizė greitu laiku nesibaigs. Todėl transporto sektorius turi pasirengti rimtiems pokyčiams rinkoje.

Didžiausią nuo kelių dešimtmečių įvykusią pasaulinę ekonominę krizę sukėlė koronaviruso pandemija. Beveik visose šalyse taikomi apribojimai nuo viruso plitimo – kelias savaites trukęs gyventojų ir ekonomikos izoliavimas – sukėlė kur kas didesnį sukrėtimą pasaulio naftos rinkoje nei bet kokia kita krizė anksčiau. Išėjimas iš krizės gali trukti žymiai ilgiau nei pati pandemija.

Pasaulio banko ekspertai savo naujausioje ataskaitoje „Pasaulio ekonomikos perspektyvos“ (Global Economic Prospects) įdėmiau paanalizavo situaciją naftos rinkoje. Nors, iš tiesų, žemos naftos kainos mažina jos importuotojų gamybos kaštus, tai, vis dėlto, dezorganizuoja eksportuojančių šalių finansus, o tai turi įtakos ne tik gamybos kiekiui, bet ir pasaulio prekybai, vartojimui ir investicijoms. Tokia situacija veda prie ekonomikos augimo tempo sulėtėjimo visame pasaulyje.

Naftos kainų įtaka ekonomikai

Naftos kaina – tai geras pasaulio ekonominės konjunktūros situacijos termometras. Paskutinių didžiausių krizių istorija – į tai atsižvelgia Pasaulinio banko ekspertai – rodo, kad per daugelį mėnesių ar net metų ji išlikdavo žemiau lygio, buvusio prieš sukrėtimus, sukeltus dėl staigių politinių ar ekonominių permainų. Didžiausias iki šiol tokio tipo šokas įvyko 2008 m., kilus globaliai finansų krizei. Tuo metu per 6 mėnesius nustatytas 70 proc. naftos kainos nuosmukis.

Nuo 1970 m. naftos kaina per tokį trumpą laikotarpį 30 ir daugiau procentų krito net septynis kartus. Penkiais atvejais, 1990–1991, 1998, 2001, 2008–2009 ir 2020 metais, šiam kainų šokui didžiausią įtaką turėjo staigus naftos paklausos sumažėjimas. Dukart, 1985–1986 ir 2014–2016 metais, pagrindinė priežastis buvo jos pasiūlos perteklius. Kainų kritimas, sukeltas ekonominės veiklos sulėtėjimu pasaulyje, buvo trumpalaikis ir per ateinančius 4 metus naftos kaina grįždavo į prieškrizinį lygį.

Dabartinės krizės naftos rinkoje atsiradimo priežastis grynai susijusi su paklausa, tačiau yra taip pat esminis pasiūlos akcentas. Kovo mėnesio pradžioje, kai daugelis pasaulio valstybių ruošėsi įvesti apribojimus transporto priemonėms ir įšaldyti savo ekonomikas, OPEC priklausančios šalys ir Rusija (t. y. OPEC+) nepasiekė susitarimo dėl savo gamybos apribojimo. Tuo metu naftos kaina krito žemiau 20 dolerių už barelį. Tik balandžio mėnesį OPEC+ pasirašė susitarimą, kuriuo įsipareigojo nuo gegužės iki birželio mėnesio sumažinti naftos gavybą 9,7 mln. barelių per parą. Birželio pradžioje šis susitarimas buvo pratęstas sekančiam mėnesiui, todėl naftos kaina birželio 8 dieną siekė daugiau nei 40 dolerių už barelį.

Iki kainos išeities taško, t. y. maždaug 60 dolerių už barelį, pasiekimo dar tolimas kelias. Ekonomikos įšaldymas nuo kovo mėnesio, gamybos sustabdymas – dėl kurio mažėja transporto poreikis, ribojamas žmonių keliavimas – jau šių metų pirmame ketvirtyje apie 5 proc. sumažino naftos paklausą. Pasaulio banko ekspertai apskaičiavo, kad antrame ketvirtyje ši paklausa pasaulyje bus net 20 proc. mažesnė. Iš viso 2020 metais pasaulio ekonomikai reikės 9 proc. mažiau naftos nei prieš metus.

Investicijų lūžis naftos rinkoje

Prognozės rodo, kad šiais metais investicijos į naftos gavybą bus 33 proc. mažesnės nei 2019 metais. Tai reiškia, kad investicijų sumažėjimas gali turėti didesnę įtaką pasiūlai. Balandžio mėnesį gamintojai nuo Dhahran iki Delavero baseino reagavo vieninteliu galimu būdu: staigiai sumažino pasiūlą. Žlugo pasaulinės investicijos į naftos gamybą ateityje. Tarptautinė energetikos agentūra (IEA), tarpvalstybinė organizacija apskaičiavo, kad investicijos į naftos gavybą šiais metais sumažės iki žemiausio lygio nuo 2005 metų.

Goldman Sachs bankas spėja, kad per šį dešimtmetį gamyba už OPEC ribų patirs sąstingį, ne tiek dėl geologijos ar net paklausos, kiek dėl investicijų trūkumo. Tyrimų bendrovė Bernstein mano, kad gavyba už OPEC ribų, kuri sudaro apie 60 proc. pasaulio gamybos, gali pasiekti viršūnę 2025 metais, tačiau tik praeitų metų gavybos ribose.

Tai būtų dramatiškas pokytis. Atsižvelgiant į tai, kad naftos ištekliai pastoviai eikvojami, gamintojai kasdieniame gyvenime vadovaujasi taisykle „gręžimas arba mirtis“. Kartą vienas iš analitikų paklausė Lee Raymondą, tuometinį Exxon direktorių, kas jam neleidžia naktį miegoti. – Atsargų atkūrimas, –atsakė Raymond.

Dėl pandemijos situacija pablogėjo. Gamintojai sumažino gavybą, atidėdavo projektus ir dar labiau ribojo investicijas. Tyrimų bendrovės Rystad Energy duomenimis, iš 3 mln. barelių per parą, kuriomis sumažinta gavyba praeitą mėnesį, visų pirm JAV ir Kanadoje, 10–15 proc. niekada negrįš. IEA teigia, kad investicijų į gavybą šiais metais bus apie 33 proc. mažiau nei 2019 metais ir 62 proc. mažiau nei 2014 metais. IEA teigimu, šiuo metu yra kur kas mažiau sričių toliau mažinti išlaidas. Tai reiškia, kad mažesnis investicijų kiekis gali turėti didesnę įtaką pasiūlai. Kai kurios įmonės, pavyzdžiui, ExxonMobil, vis dar daugiausia dėmesio skiria plėtrai. Tačiau nežinia, kada įvyks ryškesnis kapitalo išlaidų padidėjimas. Daugelio įmonių investicijų grąža nukrito žemiau kapitalo kaštų – teigia Neil Beveridge, dirbantis Bernstein bendrovėje. Investuotojai nėra pernelyg linkę greitai plėtrai; energetikos sektoriaus rezultatai prasti, paklausos atsigavimas netikras, o netrukus gali atsirasti kažkokios ekologinės nuostatos.

Tačiau, kalbant apie JAV skalūnus, analitikai atidžiai seka gręžimo platformų skaičių, vamzdynų duomenis ir gavybos apribojimus, laukdami pasiūlos padidėjimo ženklų. Shin Kim, dirbantis duomenų analize užsiimančioje įmonėje S&P Global Platts, tikisi, kad šių metų vasarą augant kainoms, įvyks neženklus jos padidėjimas. Tačiau nuomonės sutampa, kad šį dešimtmetį jis bus mažesnis, lyginant su geriausios konjunktūros laikotarpiu. Skalūnų gavyba didžiulė, o gręžiniuose vyksta staigūs gamybos nuosmukiai. Sumažėjo našumo augimo dinamika.

Kainų kova paklausos nuosmukio metu

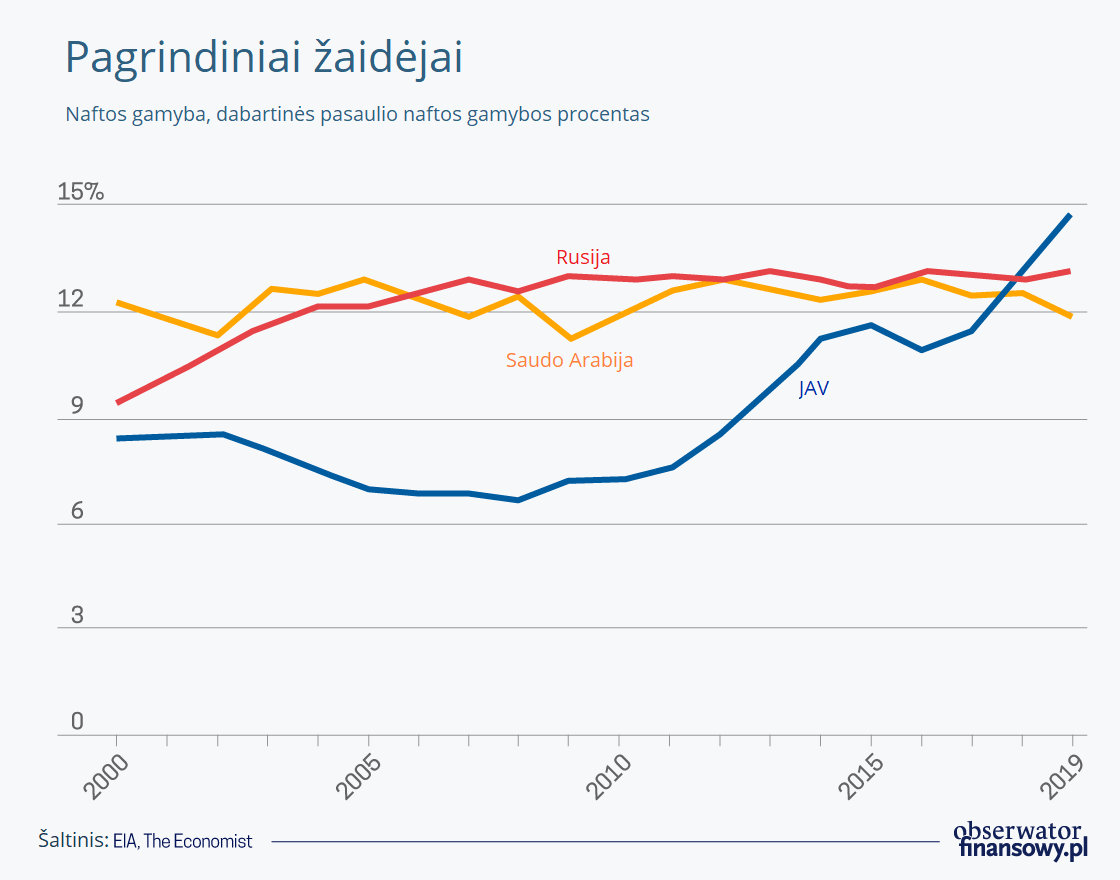

Tai gera pranašystė OPEC. 2014–2016 metais OPEC pralaimėjo kainų kovą dėl JAV įmonių, užsiimančių ardymu, išstūmimo iš rinkos. Nuo to laiko kartelis ir jo partneriai, su Rusija priešakyje, pakėlė naftos kainas tiek, kad gavyba iš gręžinių galėtų tęstis, tačiau ne iki tokio lygio, kad galėtų suteikti paramą nacionaliniams biudžetams. Kovo mėnesį Saudo Arabija kreipėsi į Rusiją dėl gamybos ribojimo; Rusija atsisakė, ji nenori, kad JAV prisijungtų prie OPEC siūlomų kainų. Po to įvykusi kainų kova prasidėjo blogiausiu metu – sutapo su didžiausiu istorijoje naftos paklausos nuosmukiu.

OPEC kontroliuoja apie 70 proc. visos pasaulyje išgaunamos naftos. Jeigu pasaulio apetitas naftai sumažėtų dėl įpročių pokyčio, ekologiškų technologijų įvedimo arba naujų nuostatų, didelius naftos rezervus turinčios šalys rizikuoja, kad turės ją palikti neišgautą. – OPEC ateityje stipriau gins savo įtaką rinkoje, – teigia Rats. Taigi gerai, kad valstybinės įmonės gali pasikliauti anemiškomis konkurentų investicijomis, kurios, užuot jas, riboja pasiūlą.

Šaltinis: Obserwator Finansowy, The Economist/Фот. Trans.INFO